什么是等额本息还款?

即把按揭贷款的本金总额与利息总额相加,然后平均分摊到还款期限的每个月中,每个月的还款额是固定的,但每月还款额中的本金比重逐月递增、利息比重逐月递减。这种方法是目前最为普遍,也是大部分银行长期推荐的方式。

等额本息还款优缺点

优点:每月还相同的数额,作为贷款人,操作相对简单。每月承担相同的款项也方便安排收支。

缺点:由于利息不会随本金数额归还而减少,银行资金占用时间长,还款总利息较以下要介绍的等额本金还款法高。

等额本息还款法适用人群:收入处于稳定状态的家庭,买房自住,经济条件不允许前期投入过大,可以选择这种方式,如公务员、教师等收入和工作机会相对稳定的群体。

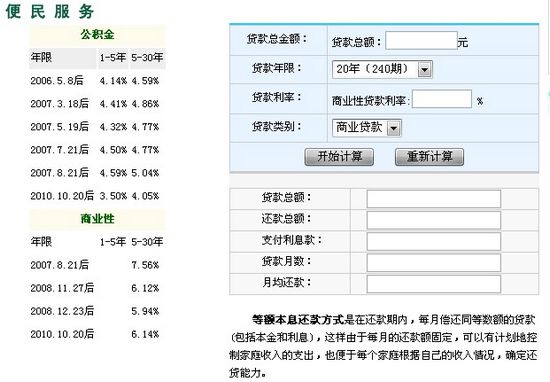

等额本息还款法计算公式

每月还款额=[贷款本金×月利率×(1+月利率)^还款月数]÷[(1+月利率)^还款月数-1]

等额本息还款法公式推导过程

等额本息还款公式推导 设贷款总额为A,银行月利率为β,总期数为m(个月),月还款额设为X,

则各个月所欠银行贷款为:

第一个月A(1+β)-X]

第二个月[A(1+β)-X](1+β)-X = A(1+β)^2-X[1+(1+β)]

第三个月{[A(1+β)-X](1+β)-X}(1+β)-X = A(1+β)^3-X[1+(1+β)+(1+β)^2]

…

由此可得第n个月后所欠银行贷款为:

A(1+β)^n-X[1+(1+β)+(1+β)^2+…+(1+β)^(n-1)] = A(1+β)^n-X[(1+β)^n-1]/β

由于还款总期数为m,也即第m月刚好还完银行所有贷款,因此有:

A(1+β)^m-X[(1+β)^m-1]/β = 0

由此求得:

X = Aβ(1+β)^m/[(1+β)^m-1]

等额本息还款法误区

许多人由于不了解银行的利息计算原理,误以为采用等额本金还款法就可以节省利息,实际上根本不是那回事。

贷款利息的多少由什么因素决定大家都知道,钱在银行存一天就有一天的利息,存的钱越多,得到的利息就越多。同样,对于贷款来说也一样,银行的贷款多用一天,就要多付一天的利息,贷款的金额越大,支付给银行的利息也就越多。

银行利息的计算公式是:利息=资金额×利率×占用时间。

因此,利息的多少,在利率不变的情况下,决定因素只能是资金的实际占用时间和占用金额的大小,而不是采用哪种还款方式。这是铁定不变的道理!

不同的还款方式,只是为满足不同收入、不同年龄、不同消费观念人们的不同需要或消费偏好而设定。其实质,无非是贷款本金因“朝三暮四”或“朝四暮三”式的先还后还,造成贷款本金事实上的长用短用、多用少用,进而影响利息随资金实际占用数量及期限长短的变化而增减。

可见,不管采取哪种贷款还款方式,银行都没有做吃亏的买卖、客户也不存在节省利息支出的实惠。